矿端担忧减弱 沪镍价格下跌放缓

2024年10月31日 14:23 1281次浏览 来源: 中国有色金属报 分类: 行业统计 作者: 刘佳奇

国内纯镍社会库存 (单位:吨)

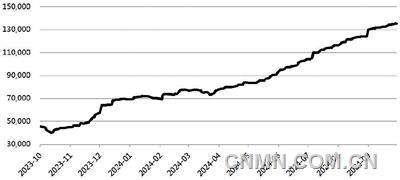

LME镍库存 (单位:吨)

近期,镍、不锈钢价格偏弱运行,主要驱动因素是美元指数持续上行、矿端担忧缓解及偏弱基本面延续。但与沪镍行情相比,伦镍行情表现更弱,原因是美元上行对伦镍行情的压制更为显著。

从海外宏观市场来看,美国9月份CPI同比增长2.4%,较前值2.5%有所放缓,但超出预期值2.3%,通胀数据超预期,此前非农就业数据表现强劲,市场对美联储降息预期有所走弱。在美国经济表现韧性之下,美元指数与美债收益率持续攀升,对包括镍在内的有色金属品种形成压制。但随着美联储议息会议临近,美联储官员发声逐渐减少,且对降息多持保守态度,预计短期内海外宏观市场对镍价的影响仍然偏空。

从国内市场来看,10月份LPR 1年期和5年期报价均下降25个基点,是今年以来第三次下降,也是降幅最大的一次,货币政策操作已经逐步兑现,且货币政策预期已经充分反映在价格之中。财政政策方向或将围绕化解地方政府债务、稳定房地产市场、设备与消费品以旧换新等方面,预期与现实的博弈或为镍、不锈钢等商品价格波动提供弹性。

从基本面角度来看,近期,市场对矿端担忧已有所缓和。消息面上,法国埃赫曼集团的印尼子公司PT. Weda Bay Nickel(WBN)获批1600万湿吨的RKAB配额,今年累计获批通过3200万湿吨,另外,还有2025年、2026年每年3200万湿吨的镍矿配额。虽然埃赫曼认为通过审批的额度不及预期,将其印尼镍矿2024年产量目标下调至2900万湿吨,但市场并未因此催生看多情绪,其原因是市场认为WBN获批RKAB配额释放了印尼政府加快审批的信号,后市矿端扰动将持续缓解。此外,WBN获批RKAB配额后,2024年印尼已通过镍矿配额总额达到2.75亿湿吨,其中,实际供应下游的量级2.35亿~2.4亿湿吨,与全年2.39亿湿吨的需求较为接近。目前,印尼镍矿市场仍旧维持紧平衡状态,但审批加速预期有望缓解供应偏紧的担忧,中期来看,后市将寻找新的矛盾点。

另外,从镍矿市场看,菲律宾雨季将至,可能对镍矿整体供应产生影响,但是扰动相对有限。一方面,随着印尼镍矿审批加速,印尼本土冶炼厂对进口菲律宾镍矿的需求已有所减弱,待印尼配额释放完毕,印尼市场或将完全摆脱对菲矿的进口依赖。另一方面,国内镍、不锈钢产业链仍然承压,压力主要来自终端需求的负反馈,国内镍铁厂的备货需求可能不及预期。从近期交投情况来看,国内镍铁厂对菲律宾镍矿的压价心态依然较强。

纯镍市场方面,目前,需求集中在合金领域,但合金需求表现较为刚性,难以对原生镍整体需求产生较大影响。国内外目前仍旧维持累库趋势,需求偏弱可见一斑。据测算,目前,镍价已跌至高冰镍一体化制备电积镍成本线附近,虽然基本面偏弱,但短期内镍价下跌空间或有限。

镍铁方面,10月16日,青山公布10月份第二轮镍铁招标价1050元/镍点(到厂含税),较国庆假期后首周镍铁市场主流价格上涨40元/镍点,镍铁钢招价格大超市场预期。但偏强的成本支撑不敌偏弱基本面,不锈钢价格后市又出现一定回撤。近期,市场关于镍铁厂挺价的预期再起,导致不锈钢价格再度出现反弹,但本轮挺价或难持续,主要原因是终端需求乏力导致不锈钢连续累库,钢价若因成本支撑选择上调,或将继续打压需求,不利于自身出货,交易逻辑再度回归需求负反馈。

从中长期角度来看,须关注印尼镍产业政策的影响。今年以来,印尼RKAB审批效率持续偏慢,印尼政府认为如果中国冶炼厂获得了大部分的镍矿配额,将会降低对印尼本土矿山的外采需求,不利于本国企业发展。印尼新任总统普拉博沃已于10月20日履新,考虑到普拉博沃政府近期持续释放有关镍产业下游化的观点,预计未来印尼政府将大概率延续前任佐科政府关于镍产业的限制措施。在增量措施方面,前任政府对征收镍产品出口税一度搁置,预期新政府将重启征税议程讨论,最终实现原料价值成本提升的目的。此外,印尼对镍产业开发造成的环境破坏一度遭到西方国家批评,影响了西方新能源汽车企业在印尼本土的投资意愿,预计印尼未来另一政策方向是加大ESG治理,但由此产生的治理成本或将兑现到镍产品价格上。

从总体来看,目前,偏弱的基本面仍旧未改,矿端原料供应担忧减弱的预期有望兑现。但镍价目前由于逼近电积镍成本线,跌幅或将放缓。

责任编辑:任飞

如需了解更多信息,请登录中国有色网:www.wearcomp974.com了解更多信息。

中国有色网声明:本网所有内容的版权均属于作者或页面内声明的版权人。

凡注明文章来源为“中国有色金属报”或 “中国有色网”的文章,均为中国有色网原创或者是合作机构授权同意发布的文章。

如需转载,转载方必须与中国有色网( 邮件:cnmn@cnmn.com.cn 或 电话:010-63971479)联系,签署授权协议,取得转载授权;

凡本网注明“来源:“XXX(非中国有色网或非中国有色金属报)”的文章,均转载自其它媒体,转载目的在于传递更多信息,并不构成投资建议,仅供读者参考。

若据本文章操作,所有后果读者自负,中国有色网概不负任何责任。