LME铜库存单日剧增 出现时机何解

2015年02月10日 9:19 4306次浏览 来源: 和讯期货 分类: 交易所

在上周四(2月5日),伦敦金属交易所(LME)报告铜库存增加32500吨,反映有32750吨仓单注册。

突然之间,似乎到处都是铜,多得不得了。

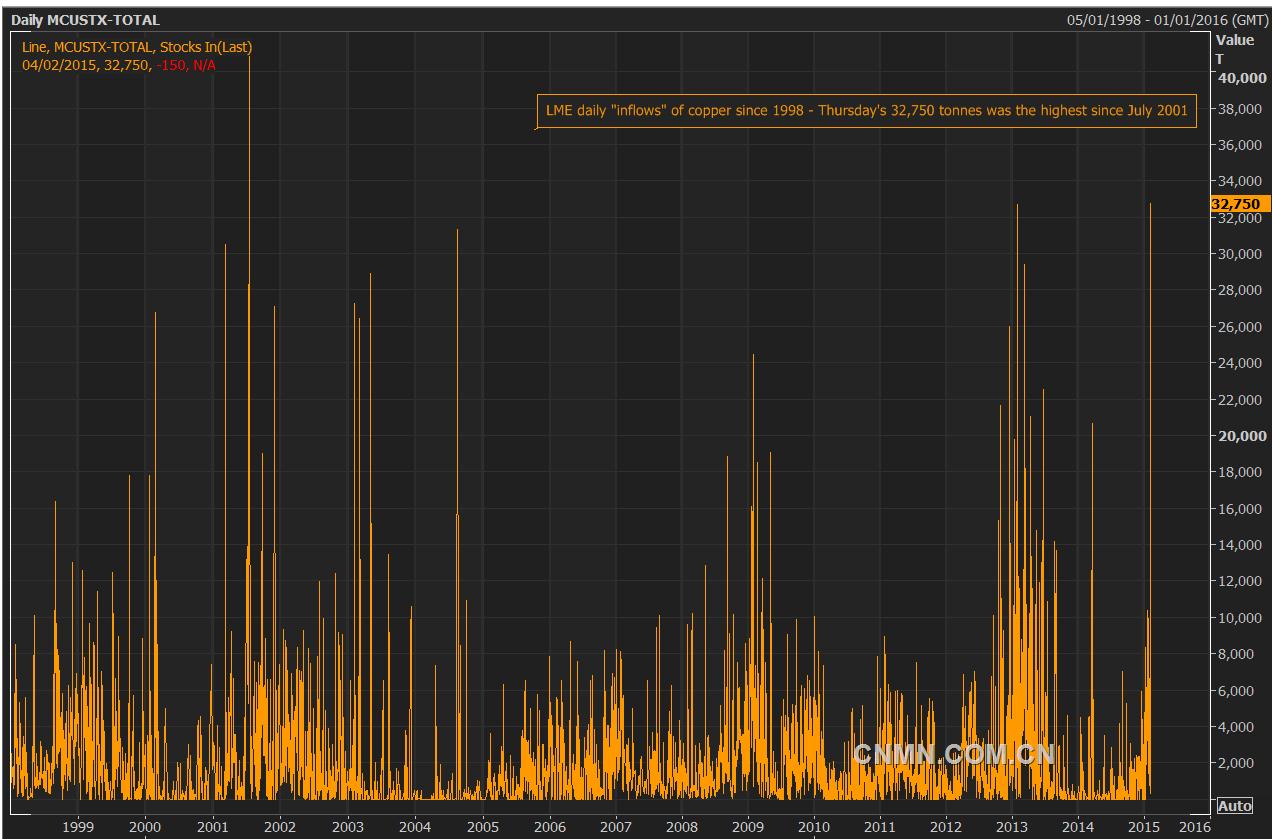

铝交易商可能不以为然。铝市对于LME系统中的巨大库存早就习以为常了。但在铜市,一天就增加这么多库存,简直是闻所未闻。比这还大的单日增幅,只能一路倒退到2001年7月才会见到,如下面的第一个图表所示。

而且这只不过标志着今年初以来的趋势在加速。从1月初开始,LME铜库存已累计上升61%或107,425吨。

而在2014年最后五个月的合计增幅只有30,825吨。

全球似乎有了用之不尽的铜,这种看法当然非常符合1月铜价下挫的走势。

当前空头普遍认为铜市供过于求,因生产增加且需求增长减缓,尤其是中国。

然而,在2014年最后一天及2015年第一天的一夕之间,市场不会从供不应求奇蹟式地转为供过于求,会吗?

所以,这些铜到底是从哪里来的?为何现在会冒出来?

LME期铜自1998年以来到货

2014年LME各仓储铜流入数量

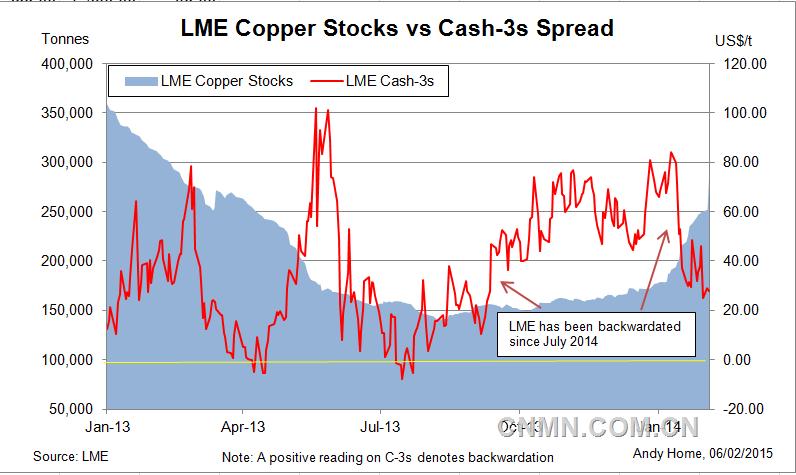

LME库存及价差

周四单一最大到货量20,675吨,出现在比利时的安特卫普。

从第二图表看来,安特卫普年初的铜到货量确实比其他LME地方来得都多。

从铝市的经验可以得知,当数千吨金属进入LME体系时,并不意味着仓储人员会加班将新到货的金属运入LME注册仓库。

这反倒仅仅代表着有人确保这批金属进入仓库,时至今日,这只需用键盘一敲即可。

原因何在?

最显而易见的原因,就是对LEM空仓进行实物交割。

不要忘了,自去年7月以来,LME铜近月合约CMCU0-3一直为逆价差,目前仍是这种情况。

空头通过实物交割来平仓,而非支付逆价差来延展仓位,这是市场重新调整均衡状态的方法。

的确,比造成这种原因更值得深思的问题是,为什么是现在出现这种情形。

尽管存在逆价差,但LME铜市数月来一直缺少新的流入,这种结构性紧张势头变得越来越反常。

实货盛宴?

那么为什么现在才出现这种状况呢?

实际上,北半球冬季月份LME库存增加,这根本不足为奇。

2003-14年间,LME平均库存增加的月份只有8月、11月、12月和1月。

这恰好符合制造商活动的季节性特点,具体地说就是夏季和冬季。随着制造商经营活动下降,实货溢价亦下滑,而在逆价差结构下,这强化了金属流入LME体系进行交割的诱因。

在2月18日开始农历新年假期前,中国制造业活动将逐渐降温,这可能会加重全球出现的这种景象。

中国现货铜市场活动也放缓,尤其是如果加工商不确定节后的订单情况,以及本地市场仍在消化年末庞大进口量的话。这两个因素目前正好适合说明当前景况。

因此,考虑到季节性疲弱,加支当前逆价差产生的磁吸效应,若又有大批铜流入LME亚洲仓储点,也不完全令人感到意外。

各种诱因

而且,可能还有其他类型的磁吸效应。

LME仓储商提供各种诱因来吸引金属流入自家仓库,也是金属业务中的一环,尽管LME自己也想更进一步地监管这事儿。

(该交易所提议的仓储系统改革建议中,争议颇多的规定之一,就是要求运营商每季提供奖励措施的细节。)

显然,由于这些交易都是高度机密,很难在考量LME仓库流动情况时明确反映这些因素。

以铜来说,像是纽奥良之类的某一地点的库存情况,往往是能看出端倪。纽奥良目前储放106,450吨的铜库存,相当于LME总库存的37%。

今年迄今纽奥良亦有9,550吨的注册仓单,使其成为第四大“到货”地点。

铜持续进入LME位于纽奥良的仓库,与美国其他地区铜库存稳定减少形成鲜明对比。

自从年初以来COMEX库存便稳定下滑,降至20,189短吨,回到2014年7月时的水准。

这是个线索,显示整个铜市场并没有在几周的时间内就从长期短缺情况转为过剩情况。

而且,这也显示了当前LME仓库库存大增,主要是出自于LME市场本身的因素,不论在仓储和市场层面都存在诱因,刺激了铜的流入,而且有些铜可能始终就“存在”。

毕竟,这也是“逆价差”应该要“做”的事,即使对LME市场来说,这种情况来得晚要比没发生要好。

如果把中国本身的季节性采购模式加进来看,就会开始了解铜矿为何在如此短时间内就出现过剩是预料中事了。

责任编辑:叶倩

如需了解更多信息,请登录中国有色网:www.wearcomp974.com了解更多信息。

中国有色网声明:本网所有内容的版权均属于作者或页面内声明的版权人。

凡注明文章来源为“中国有色金属报”或 “中国有色网”的文章,均为中国有色网原创或者是合作机构授权同意发布的文章。

如需转载,转载方必须与中国有色网( 邮件:cnmn@cnmn.com.cn 或 电话:010-63971479)联系,签署授权协议,取得转载授权;

凡本网注明“来源:“XXX(非中国有色网或非中国有色金属报)”的文章,均转载自其它媒体,转载目的在于传递更多信息,并不构成投资建议,仅供读者参考。

若据本文章操作,所有后果读者自负,中国有色网概不负任何责任。